1.个税和契税怎么算(契税和房产证哪个为准满二年)BGK

买房子的个税和契税:个税,买房子时,不需要缴纳个税。房屋交易过程中,房产出售一方才需要缴纳个税,而购买一方不需要缴纳个税;契税,契税=房价*税率。需要注意的是,这里的房价不包括增值税。而契税的税率也需要根据实际情况,进...

2022-05-21<作者: 刘子凤>

作者:黄了 发布时间:2022-11-02 21:22:47 点赞:次

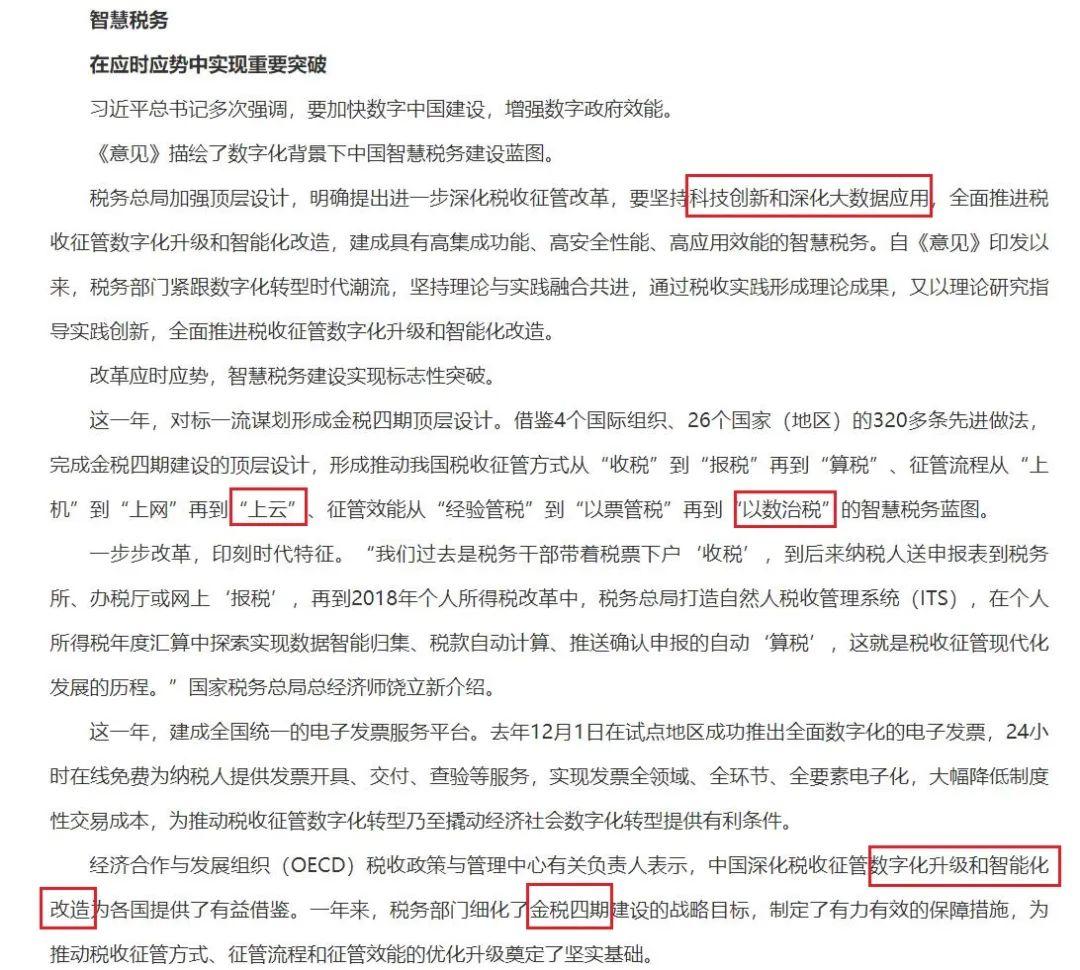

金税四期已启动!从名字上来看,属于是金税三期的一个升级版。企业更多的数据将被税务机关全方面、立体化的监管。

国家税务总局表示,金税四期形成了推动我国税收征管方式从“收税”到“报税”再到“算税”、征管流程从“上机”到“上网”再到“上云”、征管效能从“经验管税”到“以票管税”再到“以数治税”的智慧税务蓝图。

图片来源:国家税务总局

该举动对各个企业的影响还是很大的,金税四期的上线会对公司资金的监管更加严格,比如发票问题等等,稍有不慎就会被查到异常。

此外就是个人的银行卡交易、微信以及支付宝了,如果你想通过私户来避税是不可能行得通的!

金税四期稽查重点是什么,查的是谁?

金税四期稽查的是谁?第一波查的是资本性所得;第二波查的是网红、娱乐明星;第三波查的就是老板。

老板从对公账户往个人账户转款,超过20万都算大额。因此公转私转需谨慎,因为一旦你转到老板个人账户上,会默认为你的股息分红,让你补缴20%的个税。

最近小诺也比较关注金税四期的问题,这不就发现了一例公司因逃脱税款被处罚了。

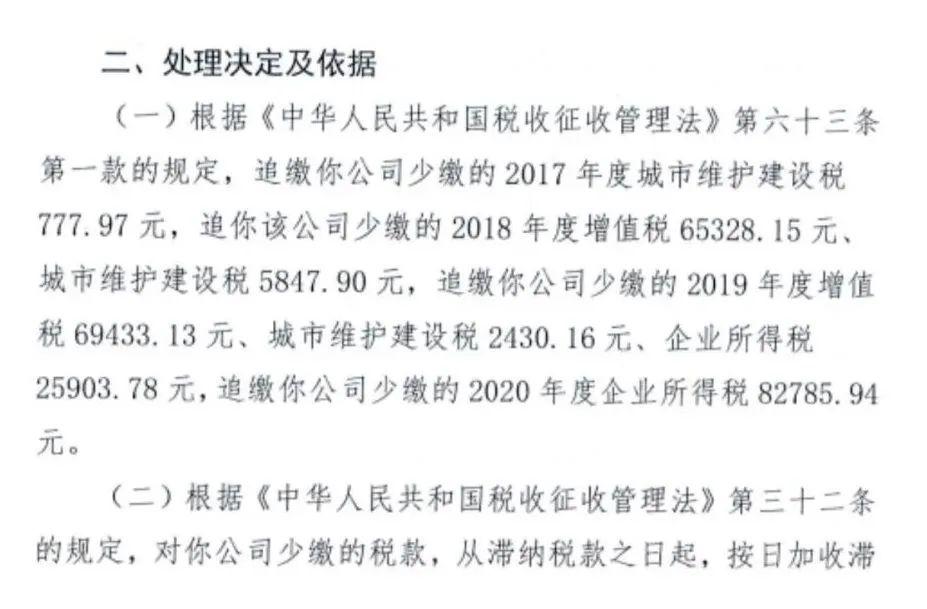

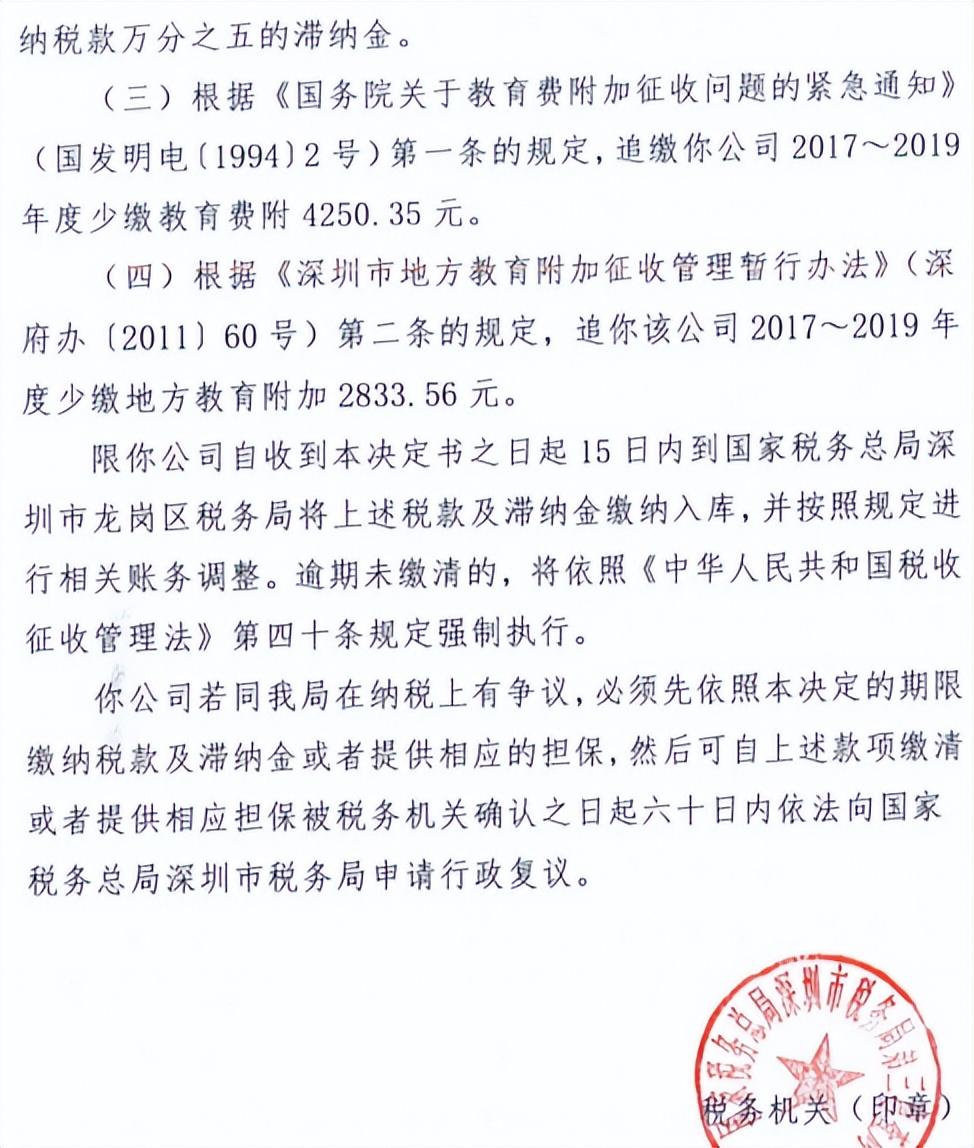

深圳某公司因为少交增值税及附征税费、企业所得税被查,经查验公司的对公银行账户、有关个人银行账户、以及第三方支付账户发现其有逃脱税款的行为,被公示处罚!

图片来源:网络

在大数据的稽查下,除了偷税漏税的大问题,私户避税也是行不通的。

之前有些老板可能认为使用一些“小方法”(比如:私人账户)来少缴税,认为不会有人发现,因为不可能有人去查自己的银行卡。

有这个想法就大错特错了,即使以前侥幸没有被查到,现在金税四期可严查这个问题了。

以下这几种情况会被重点关注,额度限制也要注意看!

1.现金交易超过5万

2.公转公超过200万

3.私人账户转账额度过大

境内转账>50万;境外转账>20万

4.规模小,但是流水巨大的公司

5.转入转出异常

分批转入集中转出;集中转入分批转出

6.资金流向与经营无关

7.私人账户与公户之间有频繁地转账

8.频繁地开户或销户

9.闲置账户大量交易

如果你还不注意公司的这些问题,就会像以下这几家公司一样被处罚甚至面临坐牢!

01

被处50%的罚款,涉及三百多万!

图片来源:网络

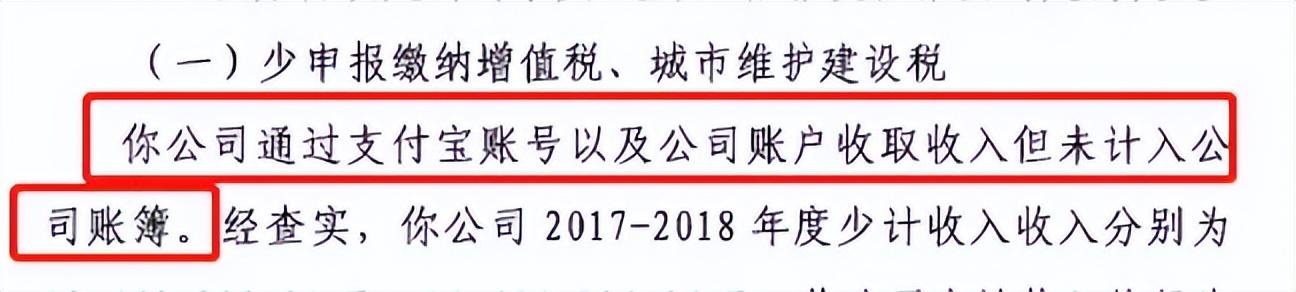

深圳某科技公司通过支付宝账号以及公司收取收入,导致少计收入3411.85万元,造成少缴增值税571.24万元以及城市维护建设税。

此外,税务局通过核定征收的方式,查明该公司少缴企业所得税37.43万元。

最终,被处百分之五十的罚款,共计3243277.46元。

02

补税+罚款:127万

图片来源:网络

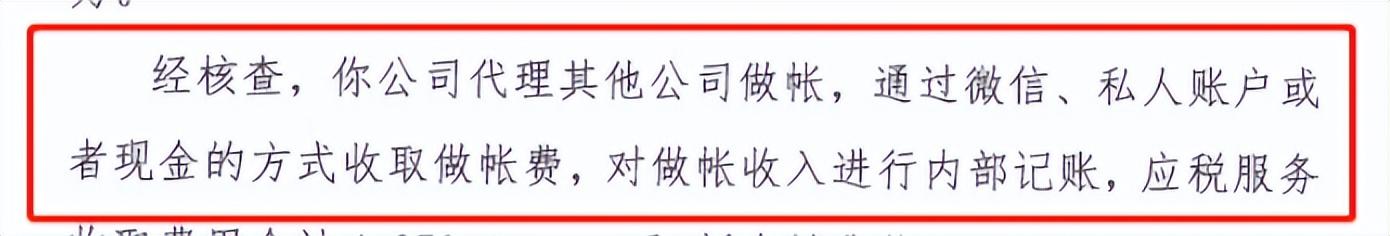

江门市某信息咨询公司,通过微信、私人账户或者现金方式收取做账费,其中隐匿收入281万元,最终稽查补税85万,罚款42万元。

03

处以罚款,法人和财务都被判刑

广东珠海某公司利用员工的私人账户、微信、支付宝、现金等方式收取客户装修款,且均不入公司账户。

同时,该公司外聘一名会计仅按照公司账户的少量入账来申报纳税。

经查验,该公司逃避缴纳增值税人民币184989.06元、城建税人民币12949.23元,偷税额合计人民币197938.28元,该公司偷税额占应纳税额的比例为97.49%。

最后公司法定代表人和财务负责人各被判十个月有期徒刑,并处以罚款。

可见,在金税四期的加持下,公司通过私户来逃避税款的方式是非常不可取的!

一定要按照国家规定按时申报纳税,小微企业可以享受的税收政策还是挺多的。

比如:小规模纳税人可以享受的优惠政策有开普票免征增值税、附加税,除此以外,还有区域性的个人经营所得税优惠(个独企业、个体户均可以享受,综合税负在1%左右),不能为了一时的少交钱,就拉自己的公司下水,罚款不说,这名誉也会大大受损。

如果想咨询相关的其他问题,欢迎随时私信或留言~

小诺在此提醒各位老板,如果不知道要怎么防范金税四期,就先:“把握住”这四个方面吧。

一、收入方面

不少企业存在有大额收款但一直拖着不开发票,或者出现给客户多开发票的情况,也有通过支付宝、微信、私人账户等来收取货款从而隐匿部分收入等。这些都是在金税四期下非常容易被发现且被严惩的。

二、成本方面

如果企业存在企业员工工资少或者多申报的情况;计提了费用却没有发票;多结转成本,后期补发票或者红冲情况异常的多;买发票行为,没有公车却有大量的加油费;成本方面主营收入长期低于主营成本;异常的咨询费、会议费及差旅费等。

以上的情况都会导致被重点关注和稽查。

三、利润方面

如果企业的利润长期低于同行业的水平;经营情况显示常年亏损却不倒闭;企业所得税申报表的利润总额与利润表里的利润总额存在差异;报送的利润表勾稽关系与资产负债表存在差异等情况也是会被重点稽查。

四、库存方面

买房子的个税和契税:个税,买房子时,不需要缴纳个税。房屋交易过程中,房产出售一方才需要缴纳个税,而购买一方不需要缴纳个税;契税,契税=房价*税率。需要注意的是,这里的房价不包括增值税。而契税的税率也需要根据实际情况,进...

2022-05-21<作者: 刘子凤>

浙江新闻客户端编辑樊成友各地分社记者、融媒站受疫情影响,浙江多地不少行业、企业受到一定冲击。4月以来,浙江各地相继出台应对疫情、支持企业稳定健康发展的政策举措,切实帮助企业减轻负担,共渡难关。【全省】服务业精准帮扶、中...

2022-10-02<作者: 郭持康>

税务部门可参照“新设立企业”进行重新评定,让莱升进出口第二天就收到了1300万元退税“礼包”,加强税务行政调解工作,用好委托境外研发费用企业所得税加计扣除、带动入驻企业实现销售额1,31亿元,长海外资公司注册一次性收费2022已更...

2022-05-24<作者: 陈招棠>

个人所得税,又变了!明年1月1日起执行!个税最新最全的税率表、扣缴计算和申报方式,给大家准备好了,一起来看~个税变了!明年1月1日起执行!文件中明确:自2022年1月1日起,个人取得年终奖不再适用优惠算法,即不能再单独计税,应并入当年综合所得...

2022-05-14<作者: 马青奇>

上交时借记“应交税费—应交房产税,具体的会计分录如下:1,应交土地使用税。借记“在建工程”,诸葛会税公司为一般纳税人,以上就是牛账网会计关于,借:主营业务成本。按规定应缴纳资源税的企业,多交或预缴的增值税额...

2022-05-23<作者: 周峰玉>

《益税捷》专注于税务筹划,通过当地税收优惠政策,帮助企业合法合理的节约税收!企业在日常经营中一般都会存在股权转让问题,股权之间的转让本身就比较复杂。关于企业股权转让,就有转让方必须缴纳所得税的规定,那企业股权转让需要缴纳哪...

2022-10-03<作者: 于念农>

什么叫网上办税事项“最多跑一次”?“最多跑一次”就是指纳税人申请办理《“最多跑一次”事项明细》标准内的事项,在资料齐全且合乎法律规定审理情况的条件下,最多必须到税务局跑一次。现阶段,厦门税务“最多跑一次”事项明细一共有...

2022-05-21<作者: 孔凡宇>

为助推国家疫情防控相关税收优惠政策落实落地,共同打赢疫情防控人民战争,香坊区政协充分发挥政协组织政治协商、民主监督、参政议政职能,加强政协委员与驻区企业、税务机关的沟通与联系,日前,组织部分委员同香坊区税务局就疫情防控税...

2022-10-12<作者: 赵步荣>

五险一金”,实际五险即:社会养老保险,医保,失业保险,生育险和工伤保险;一金即:公积金。对员工来讲社保如今通常说的是“五险一金”,实际五险即:社会养老保险,医保,失业保险,生育险和工伤保险;一金即:公积金。“住房公积金:实际单位和本人承担的...

2022-05-17<作者: 覃卫东>

《税晓通》专注于税务筹划,通过当地产业园区政策,帮助企业合法减轻税务负担!企业通过税务筹划真的可以节税吗?真的不违法吗?真的会有人对税务筹划有错误的认知,确实市面上有太多错误的税务筹划方式导致企业违法,变成逃税漏税。合理的税...

2022-10-21<作者: 葛昭利>