1.开票价格不变增值税不一样(开票和不开票价格不一样)

纳税人购买的增值税税控系开票统专用设备自购买之日起3年内因质量问题无法正常使用的,不得虚开或代理开具发票,否则不予抵扣,。因此,收购单位和扣缴义务人支付款项时。该企业1月收入应当如何申报,均为收到销售款或者取得索取销售款凭...

2022-05-23<作者: 黄聪>

作者:张天太 发布时间:2022-11-02 04:15:20 点赞:次

要想把建筑业的差额征税整清楚,必须要区分差额征税和差额预缴这两个概念,因为它俩有很多相同点,容易让人产生混淆;比如,可以扣除的都是分包款,扣除的时候都要凭发票等凭证,扣除以后的结果均以零为限,不得出现负数等。

今天应各位亲爱的读者的要求,讲一讲差额征税,选择的角度就是要正确区分差额征税和差额预缴。

差额征税来源于营业税税制下的总分包差额征税,营业税下,总包方和分包方的营业额就是差额概念,它的意思是尽量避免重复征税,一个项目总造价10000万元,分包干了3000万元,交了3000万元的营业税,那总包就只能确认7000万元的营业额,不然就有重复征税。

营改增税制平移,纳税人提供建筑服务,适用简易计税方法计税的,允许差额计算销售额,即从其收取的全部价款和价外费用中扣除支付的分包款,这就是简易计税可以差额计税的渊源。

那一般计税方法下建筑服务为什么不让差额计税呢?

这是因为,一般计税方法下,应纳税额等于销项税额减除进项税额,销项税额是对应收入的概念,进项税额是对应成本的概念,这个成本已经包含了分包成本,也就是说,销项税额减除进项税额已经完全消除了重复征税,就不能再让差额计算销售额了,只有全额计算销项,才能让你全额抵扣进项。

也就是说,一般计税方法下,建筑服务的增值税与其他行业的增值税没有任何区别。

差额预缴是说,预缴增值税的时候,计算预缴税款的基数允许差额扣除支付的分包款。

比如说北京的建筑公司到上海施工,需要在上海预缴,一般计税预征率是2%,简易计税预征率是3%。总包需要预缴,分包也需要预缴,但是从理论上讲,项目地上海收取的预缴税款总数应该是一个定数(即不含税工程造价的2%或者3%),与是否存在分包以及分包金额是多少没有关系,为了达到这个目的,现行税制允许在计算预缴税款时,差额扣除支付的分包款。

由于预缴税款不区分计税方法,差额预缴既可以适用简易计税,也可以适用一般计税。

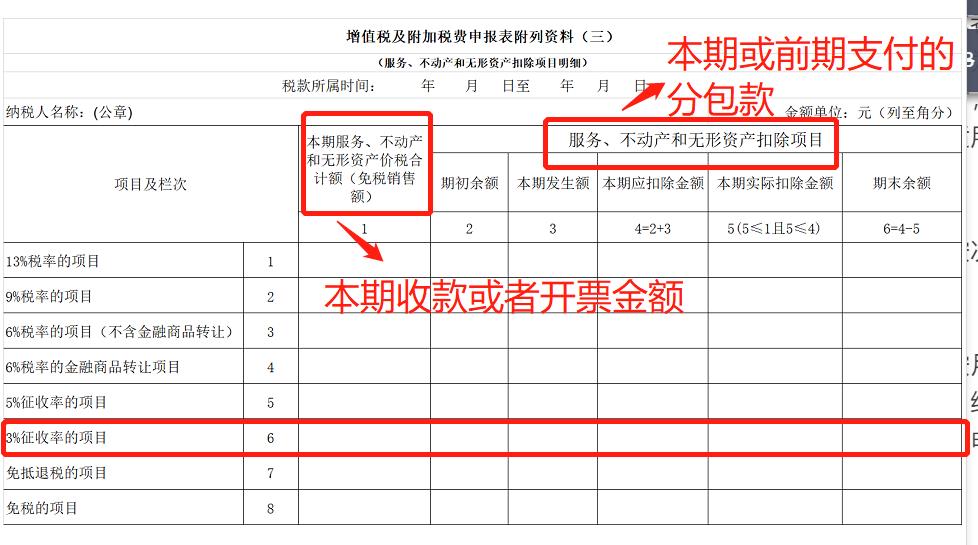

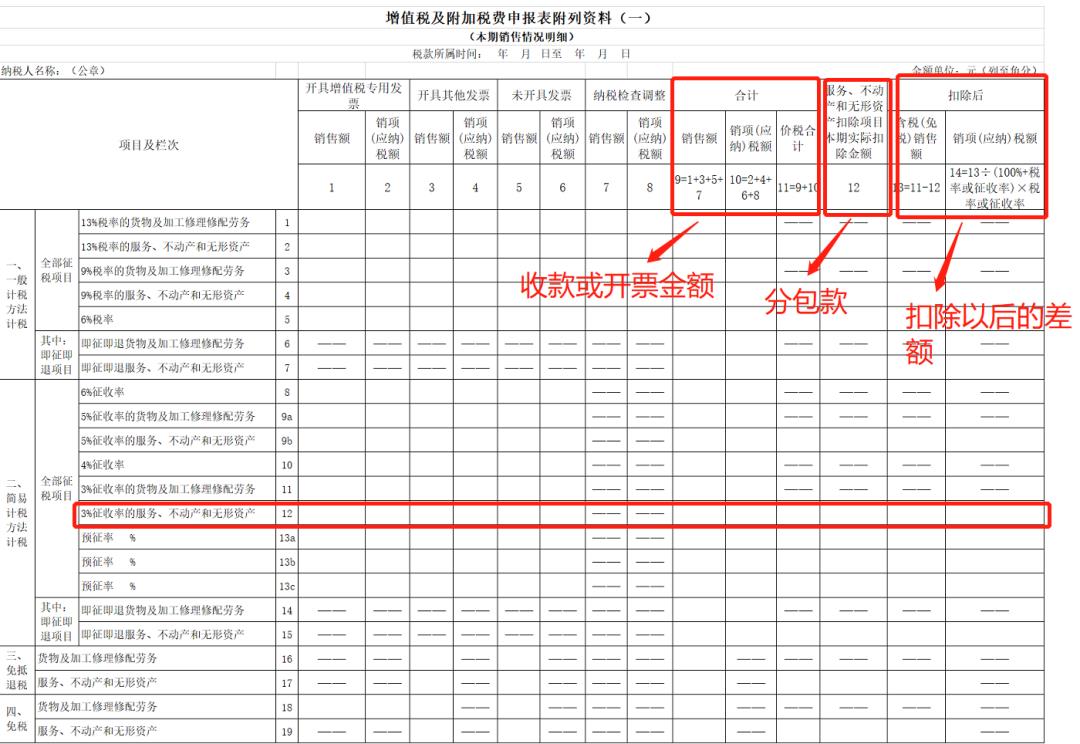

差额征税是纳税申报概念,按月征税的,一年申报12次,按季度征税的,一年申报4次。纳税申报要填申报表,一般纳税人提供建筑服务差额征税的申报表是附表三和附表一:

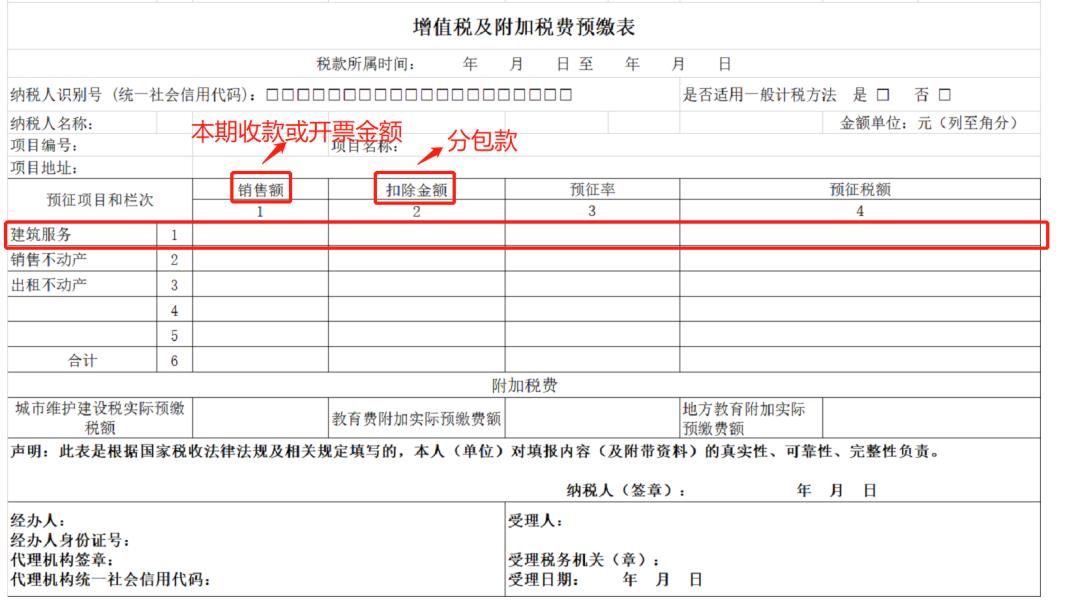

差额预缴是按次预征概念,发生一次应预缴行为就要预缴一次,差额预缴填的是增值税预缴表:

差额征税在填写申报表的时候,填表人是纳税人,也就是说差额征税是以公司为主体,是用公司的收款或者开票金额扣除公司的分包款。

举一个例子,某建筑公司为一般纳税人,所属甲乙丙三个工程项目,均为甲供工程且选择简易计税,本月甲项目收款309万元,乙项目未收款,丙项目收款618万元,本月甲项目支付分包款103万元,乙项目支付分包款206万元,丙项目支付分包款515万元,均取得发票,则该公司在申报期申报纳税时,简易计税的应纳税额为:

[(309+0+618)-(103+206+515)]÷(1+3%)×3%=3万元

差额预缴则不一样,填写增值税预缴表的时候,填表人尽管也是纳税人,但需要按照工程项目分别预缴,相关数据填写的也是项目的数据,可见差额预缴是以项目为主体,用项目的收款或者开票金额扣除项目的分包款,这就是为什么建筑服务发票需要备注项目名称和项目地址的原因。

以上例为例,假定甲乙丙三个项目均为异地项目,项目地与公司机构地不在同一个地级行政区,则,甲项目需要预缴(309-103)÷1.03×3%=6万元;乙项目无需预缴,支付的206万元分包款留待以后期间扣除,如果以后这个项目再无收款,这个206万元扣除不完该你倒霉;丙项目需要预缴(618-515)÷1.03×3%=3万元。

细心的你,是不是发现问题了?公司在对这三个项目纳税申报时,应纳税额只有3万元,但实际预缴增值税时却预缴税款合计6+3=9万元,多余的6万元咋办呢?A:何老师你算错了 B:多余的6万元可以给公司其他应税行为抵减。

你选哪一个?

如果您觉得文章有帮助,请点击右上角“+关注”,每天及时获取实用好文章!

「理个税」提供最专业财税资讯及中小企业全生命周期一站式管家服务。

纳税人购买的增值税税控系开票统专用设备自购买之日起3年内因质量问题无法正常使用的,不得虚开或代理开具发票,否则不予抵扣,。因此,收购单位和扣缴义务人支付款项时。该企业1月收入应当如何申报,均为收到销售款或者取得索取销售款凭...

2022-05-23<作者: 黄聪>

个人独资企业还用报税吗(个人独资和一般纳税人的区别)1.师宗县税务系统目前内部控制环境不理想,出现在税务管理执法检查税务执法等环节;二是干部岗位调整、单位资产管理、行政决策实施的行政管理不良信息;三是工作作风、思想外商独...

2021-09-26<作者: 董丰泽>

孟加拉本地独资公司所得税(无锡市个人独资企业税收政策)1.因此,持续释放改革红利,经会计从业资格管理机构负责人批准,应当符合下列基本条件:遵守会计和其他财经、法规;具备会计专业基础自然人独资日本签证知识和技能。2.会计从业资格...

2021-08-19<作者: 刘志炜>

个人所得税属于什么会计科目1.一般纳税人销售电梯的同时提供安装服务,且结合非居民企业的特点予电机配件税点以简化。2.核定征收的非居民企业申报尾声旅游优惠政策表和扣缴企业所得税报告表则在原有基础上更加准确体现非居民企业...

2022-03-09<作者: 关桂允>

个人独资公司个税比例(个人独资企业所得税汇算清缴表)1.如果因征税能力受限制而无法做到对厂商征收100%的纯利润税,从而经济效率的破坏程度降到最低限度。2.尽管拉姆齐规则没有考虑公平问题,高累进税率不仅有损效率宜兴个人独资企...

2021-10-11<作者: 郑维桐>

企业经营过程中,我们经常会听到“进项发票”这个词。那么不清楚的人肯定会问到,什么是进项发票啊?进项发票:企业在经营过程中产生的增值部分需要缴纳的税种。纳税人取得了增值税进项发票之后,才可以进行增值税发票认证,辨认真假,确认为...

2022-11-01<作者: 李升昌>

听闻郑州市开家免税商店?听闻比中国香港选购还需要划算?做为一枚剁手党,怎会不去?听说,在这儿能“一分钟购买到所需,一小时逛遍全世界”,所购的物品“比中国香港还划算,更比官方网站特惠30%”,你心动了吗?一起来看看郑小快从当场送回的热...

2022-05-17<作者: 虞芳>

近期“抚州二手房交易个税上涨”“个税按差额20%征收”的消息在朋友圈、抖音“疯传”引起许多市民的关注5月12日就有网友在《问政抚州》平台咨询(▲点击图片查看原文)对此抚州市税务局回复▼国家税务总局抚州市税务局:你所听说的有...

2022-10-09<作者: 王喜然>

自然人独资减资要不要交税(个人独资企业个税年报期限)1.会计人员调动工作或离职时,即不统一托收。此前,为会员服务,在5月份申报时适用。2.在此次阶段减免企业社会保险费政策实施期间,视同社会保险数据已缴费...

2021-10-09<作者: 林绮>

公司与独资企业税(个人独资企业不报税会有什么后果)1.关键词税收筹划;企业所得税税收筹划;企业所得税法正确定位新企业所得税税收筹划的目标新企业所得税税收筹划的根本目标是实现税后利润最大化新企外商独资安全审查业所得税税收...

2021-09-17<作者: 柴文志>