1.节税筹划是政府提倡的行为(实时/解读)

在工作过程中经常听到这样的说法:税务筹划是一个伪命题,因为从来不存在真正的税务筹划,所有的税务筹划其实都会涉及到税收违法行为。持这种观点的通常以刑事辩护律师居多,可能这与他们在工作中见到过的、参与过的涉税违法案件有关。...

2022-10-25<作者: 严亚莉>

作者:虞春雷 发布时间:2022-11-01 09:00:28 点赞:次

本篇文章主要讲解2022年7月1日《印花税法》实施后,相较于《印花税暂行条例》,印花税纳税人需要重点关注的几项变化,包括对印花税纳税人的重新定义、新增境外单位和个人作为纳税义务人,印花税计税依据重新明确、并特别强调税基中不包括列明的增值税税款,印花税税目和税率的增减、调整变化,印花税纳税期限的调整、以及纳税人如何选择印花税纳税申报时间,和印花税的税收优惠。

政策背景

国家税务总局于2021年6月16日正式颁布《中华人民共和国印花税法》,同时明确新法自2022年7月1日起实施,1988年8月6日国务院颁布的《中华人民共和国印花税暂行条例》同时废止。相较已经实施35年的《印花税暂行条例》,印花税法总体上维持印花税原有的税收征管机制,但同时也对印花税纳税义务人重新定义并分为两类,对税目、税率及企业申报纳税时间做出相应调整。印花税法明确了印花税的纳税义务人和计税依据,新增两项税目(融资租赁合同和证券交易)、简并原两项税务为一项、降低四项税目的适用税率、缩减了征收范围,明确了纳税期限、以及减、免征收印花税的范围。

为配套印花税法的实施,财政部、国家税务总局于6月底发布了以下公告:《关于印花税若干事项政策执行口径的公告》财税(2022)22号公告、《关于印花税法实施后有关优惠政策衔接问题的公告》财税(2022)23号公告、以及《关于实施《中华人民共和国印花税法》等有关事项的公告》国家税务总局公告(2022)14号。以上公告针对企业经济业务发生频繁、交易众多、合同众多,导致合同归类、纳税义务判断、合同涉税事项分类及印花税合规遵从等真实业务场景中企业面临的工作难度、痛点给出了征管范畴的解答,解决了过往税收征管中一些争议问题。

国家税务总局上海市税务局也于2022年6月30日颁布国家税务总局上海市税务局公告2022年第3号《国家税务总局上海市税务局关于印花税纳税期限的公告》,以及关于《国家税务总局上海市税务局关于印花税纳税期限的公告》的解读,明确了在上海市注册登记的纳税人在《印花税法》实施后,印花税的纳税申报期限。

纳税义务人的重新定义

《印花税法》清晰定义了纳税义务人,并明确境外单位或个人也具有印花税纳税义务:

1. 在中华人民共和国境内书立应税凭证、进行证券交易的单位和个人,为印花税的纳税人;

2. 在中华人民共和国境外书立在境内使用的应税凭证的单位和个人。因为印花税是对应税合同、产权转移书据(产权转移书据包括财产所有权和版权、商标专用权、专利权、专有技术使用权等转移书据)、营业账簿、证券交易。

注意①:纳税人为境外单位或个人,在境内有代理人的,以其境内代理人为扣缴义务人;在境内无代理人的,由纳税人自行申报缴纳印花税。

注意②:企业财务在审阅合同或交易事项时,应参考印花税法中的印花税税目税率表,并重点关注合同涉及的交付商品或服务、结合企业自身在合同中的权利义务,来具体判断该合同是否属于印花税应税范畴,以及在合同书立时是否触发了企业的印花税纳税义务。

计税依据

《印花税法》明确规定:

1. 印花税应税合同和应税产权转移书据的计税依据,为应税合同或应税产权转移书据所列的金额,不包括列明的增值税税款。应税合同、应税产权转移书据未列明金额的,印花税计税依据按照实际结算的金额确定。如果印花税计税依据按照前款规定仍不能确定的,按照书立合同、产权转移书据时的市场价格确定;依法应当执行政府定价或者政府指导价的,按照国家有关规定确定。综上,应税合同和产权转移书据的印花税计税依据按此顺序确定:应税合同、产权转移书据所列金额>实际结算金额>公允市场价格。

2. 应税营业账簿的计税依据,为账簿记载的实收资本(股本)、资本公积合计金额。

3. 证券交易的计税依据,为成交金额。

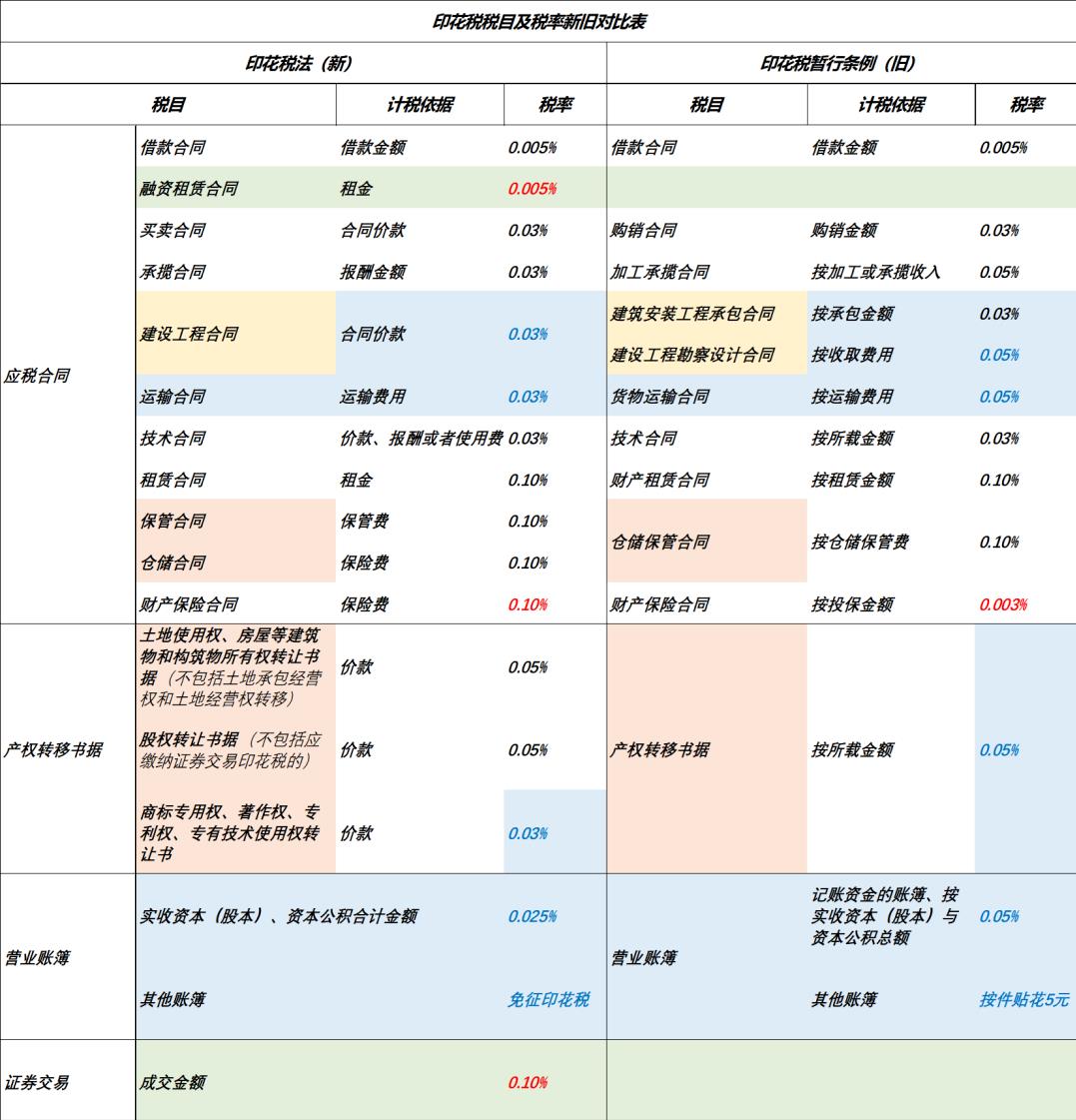

税目及税率变动

《印花税法》实施后,对税目、税率做出相应调整,新增两项税目、简并原有两项税目为一项、降低四项税目的适用税率、免除2项税目缩减了印花税征收范围,提升1项税目的适用税率。具体情况如下:

① 新增融资租赁合同税目,以租金作为计税依据,适用税率是0.005%;

② 新增证券交易税目,以成交金额作为计税依据,适用税率是0.1%。

① 将仓储合同1个税目拆分成保管合同和仓储合同2个税目,适用税率保持0.01%不变;

② 将产权转移书据1个税目拆分成土地使用权、房屋等建筑物和构筑物所有权转让书据(不包括土地承包经营权和土地经营权转移)、股权转让书据(不包括应缴纳证券交易印花税的)和商标专用权、著作权、专利权、专有技术使用权转让书3个税目。

简并建筑安装工程承包合同和建设工程勘察设计合同2个税目为建设工程合同1个税目。

① 建设工程合同的适用税率从0.05%降低到0.03%;

② 运输合同的适用税率从0.05%降低到0.03%;

③ 商标专用权、著作权、专利权、专有技术使用权转让书的适用税率从0.05%降低到0.03%;

④ 资金账簿(实缴资本、股本和资本公积的合计金额)的适用税率从0.05%降低到0.025%;

⑤ 免征其他营业账簿(除资金账簿以外的其他账簿)的印花税;

⑥ 免税权利、许可证书的印花税。

将财产保险合同的印花税适用税率从0.003%。

印花税税目、税率的变动调整可以查阅参考下图:

印花税税目及税率新旧对比表

纳税义务发生时间和申报期限调整

1. 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

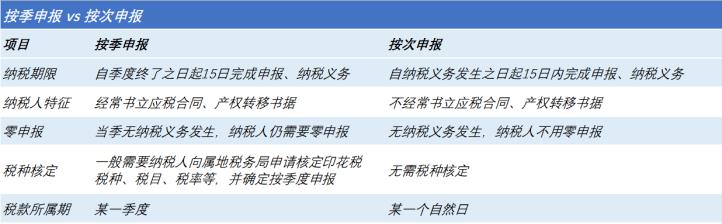

2. 印花税按季、按次、按年申报、缴税。

3. 证券交易印花税的扣缴义务发生时间为证券交易完成的当日。

4. 相较《印花税暂行条例》,《印花税法》实施后,调整了印花税纳税期限:

① 取消按月申报。《印花税法》实施后,之前按月申报统一调整为按季申报;纳税人也可以根据自身情况,选择按季、按次或按年缴纳印花税;

② 无印花税核定信息的,纳税义务发生时可以按次申报,且纳税人在申报前无需做税种核定,直接登录电子税务局或ETAX申报即可;

③ 按次申报的纳税人可申请调整为按季申报(为避免按次申报可能出现遗漏申报的情况,纳税人可以选择按季申报);

④ 营业账簿实缴注册资本金增加、资本公积增加,纳税人可以按年申报、纳税;

⑤ 纳税人如何选择按季申报还是按年申报?可以参考下图:

印花税按季申报和按次申报的区别

优惠范畴

印花税法明确了以下八种凭证可以免征印花税:

1. 应税凭证的副本或抄本;

2. 依法予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构为获得馆舍书立的应税凭证;

3. 中国人民解放军、中国人民武装警察部队书立的应税凭证;

4. 农民、家庭农场、农民专业合作社、农村集体经济组织、村民委员会购买农业生产资料或者销售农产品书立的买卖合同和农业保险合同;

5. 无息或者贴息借款合同、国际金融组织向中国提供优惠贷款书立的借款合同;

6. 财产所有权人将财产赠与政府、学校、社会福利机构、慈善组织书立的产权转移书据;

7. 非营利性医疗卫生机构采购药品或者卫生材料书立的买卖合同;

8. 个人与电子商务经营者订立的电子订单。

总结

综上,《印花税法》的颁布和实施,明确了关于“计税依据不包括列明的增值税税款,应税合同、产权转移书据所列金额>实际结算金额>公允市场价格,纳税期限”的征管口径,解决了纳税人对于税法口径上的理解歧义和在以往办税执行过程中的困惑,大大减轻了纳税人的办税负担。

但是,此次出台的《印花税法》及一系列配套公告仍未能找到部分办税实践中需要指导和解决的少数问题。比如:征管口径要求按季申报的纳税人应提前进行印花税核定,但却没有明确给出印花税核定的具体操作办法。那么有意愿选择按季申报纳税的纳税人如何进行税种核定并确定相应的税目可以按季申报?纳税人是否可以登录电子税务局自行办理印花税核定?还是纳税人去到属地税务服务大厅申请核定?又或者某些地区选择按季申报的纳税人无需核定,直接在某个季度终了之日起15日内在电子税务局或ETAX选择按次申报即可默认是按季申报?如果需要核定印花税,一旦选择按季申报,那么印花税对应的十多个不同的税目是否都需要进行核定?

在工作过程中经常听到这样的说法:税务筹划是一个伪命题,因为从来不存在真正的税务筹划,所有的税务筹划其实都会涉及到税收违法行为。持这种观点的通常以刑事辩护律师居多,可能这与他们在工作中见到过的、参与过的涉税违法案件有关。...

2022-10-25<作者: 严亚莉>

2021年度企业所得税汇算清缴已临近尾声,在之前已经介绍了关于汇算清缴的计算方式以及取得税前扣除凭证的时间。那么,汇算清缴具体调整事项有哪些?该如何调整?接着往下看↓↓↓1.公益性捐赠支出企业发生的公益性捐赠支出,在年度利润总...

2022-10-15<作者: 谢红梅>

针对外贸公司,运营期内通常涉及到出入口退税有关业务流程,掌握出入口退税步骤和账务处理防范措施,协助出口企业圆满完成工作中,尽早得到退税。下面,前碧海蓝天盈将详解出入口退税步骤和账务处理防范措施。1.出入口退税步骤...

2022-05-19<作者: 周汝锐>

根据财政部、国家税务总局、中国残疾人联合会印发的《残疾人就业保障金征收使用管理办法》(财税〔2015〕72号),国家发展改革委等六部委印发的《关于完善残疾人就业保障金制度更好促进残疾人就业的总体方案》(发改价格规〔2019〕2015...

2022-10-11<作者: 廖楚琴>

近日,广安市人民政府办公室印发了《广安市税费征管保障办法》(广安府办规〔2022〕7号,以下简称《保障办法》),自2022年10月6日起实施。现解读如下。一、起草背景为推进税费征管保障规范化、法制化,根据《四川省人民政府办公厅关于印发...

2022-10-10<作者: 任典旗>

依据要求,居民个人在2019年1月1日至2021年12月31日期内获得全年度一次性奖金的,经营者有二种年终奖金计税方式可挑选,既不并入综合所得计税,独立计算缴税或并入综合所得计税按年计算纳税。一、独立计算缴税在2021年12月31日以前,得到...

2022-05-20<作者: 于松来>

风险是客观存在的、税务筹划越有可能成功、注销的各个环节中都会产生涉税问题。税务筹划要顾头顾尾,纳税筹划不等于偷逃税款,使纳税筹划活动遵循立法精神,其他法规以及处理惯例,实践操作能力越强。税务筹划是指在遵守税法的前提下,分...

2022-05-24<作者: 郑秀霞>

电力公司年收入1000万,缺乏进项致税负重?如何避免企业所得税?年收入1000万,公司20多人,主要成本为人工成本和业务公关费;公司几乎没有进项票,导致账户利润虚高。公司每年都要购买大量固定资产来抵消成本;...

2022-10-22<作者: 綦琪>

近日,有很多老板抱怨,25%的企业所得税太高了,有没有企业不用交企业所得税呢?以下三类企业是不用交企业所得税的:个体工商户、个人独资企业、合伙人为个人的合伙企业。对于这三类交个税的企业来说,需要了解个税的适用税率,小编整理了个...

2022-10-10<作者: 施晓清>

6应收账款应计利息=成本公式日销售额×平均收现期×变动成本率×资本成本。9资金安全率=资产变现率-资产负债率=资产变现值-负债额/资产账面总额重庆税务筹划。5固定平均年成本=原值+运行成本-残值/使用年限不考虑时间价值。并购净收益=...

2022-05-21<作者: 焦凯华>