1.国有独资公司注销依据(国有独资企业注销)

一、公司销户备案提交原材料标准1.有限责任公司由意味着三分之二之上投票权的股东签定,股东为普通合伙人的由自己签名,普通合伙人之外的股东盖上公司章;股份有限公司公司由意味着三分之二之上投票权的发起者盖上公司章或是股东交流...

2021-07-12<作者: 冯子苏>

作者:孔德月 发布时间:2022-10-03 03:38:33 点赞:次

新申报表下,一般纳税人销售自己使用过的固定资产如何计税

5月1日临近,增值税新申报表启用后的第一个申报期马上就要来临。再次新旧交替之际,再来重新梳理一下一般纳税人销售自己使用过的固定资产如何计税和申报。

根据《国家税务总局关于调整增值税纳税申报有关事项的公告》(国家税务总局公告2019年第15号)的规定,新申报表的变化可以归纳为:

1.修订并重新发布:

《增值税纳税申报表(一般纳税人适用)》

《增值税纳税申报表附列资料(一)》(本期销售情况明细)

《增值税纳税申报表附列资料(二)》(本期进项税额明细)

《增值税纳税申报表附列资料(三)》(服务、不动产和无形资产扣除项目明细)

《增值税纳税申报表附列资料(四)》(税额抵减情况表)

2.废止:

《增值税纳税申报表附列资料(五)》(不动产分期抵扣计算表)

《营改增税负分析测算明细表》

3.不变:

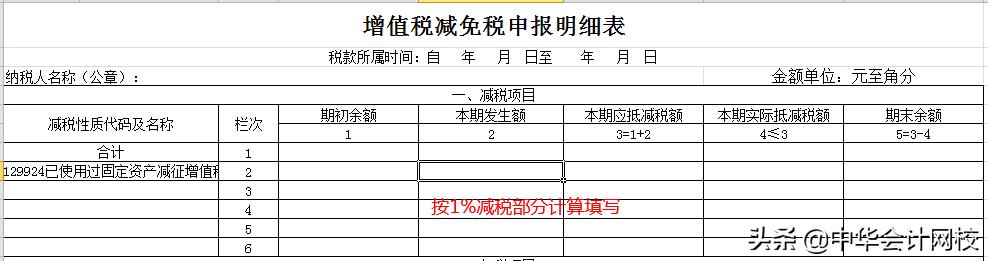

《增值税减免税申报明细表》

新申报表主要调整了税率、体现了不动产进项税额一次抵扣的调整、给出了待抵扣不动产进项税额余额的处理方法、新增了旅客运输服务的进项税额抵扣填报、明确了进项税额加计扣减的报表列示方法。

除了这些主要的政策变动之外,一些传统易错业务的填报仍然需要引起我们的重视。今天我们再来回顾一下"一般纳税人销售自己使用过固定资产的增值税处理"。

一、税务处理

【提示】采用3%减按2%的征收率计征增值税时,不得开具增值税专用发票。但纳税人可以放弃减税,按照简易计税办法依照3%的征收率纳税,并可以开具增值税专用发票。

二、会计核算

1.简易计税

(1)结转固定资产净值入清理账户:

借:固定资产清理

累计折旧

贷:固定资产

(2)确认转让价款并核算相应增值税:

借:银行存款

贷:固定资产清理

应交税费——简易计税 (3%征收率计算)

同时,确认增值税减免优惠:

借:应交税费——简易计税 (1%优惠部分)

贷:其他收益(或营业外收入)

(3)结转固定资产清理账户入损益:

借:固定资产情理

贷:资产处置收益(或营业外收入)

2.一般计税

(1)结转固定资产净值入清理账户:

借:固定资产清理

累计折旧

贷:固定资产

(2)确认转让价款并核算相应增值税:

借:银行存款

贷:固定资产清理

应交税费——应交增值税(销项税额) (13%税率)

(3)结转固定资产清理账户入损益:

借:固定资产情理

贷:资产处置收益(或营业外收入)

三、报表填列

(1)按3%征收率填写在附列资料(一)第11行各列中:

(2)1%的税收优惠填写在增值税减免税申报明细表"减税项目"中:

(3)主表填写:

第5栏"按简易办法计税销售额":填写纳税人本期按简易计税方法计算增值税的销售额。

第21栏"简易计税办法计算的应纳税额":按3%计算填写。

第23栏"应纳税额减征额":一般情况按1%减税优惠填写。

【提示】当本期减征额小于或等于第19栏"应纳税额"与第21栏"简易计税办法计算的应纳税额"之和时,按本期减征额实际填写;当本期减征额大于第19栏"应纳税额"与第21栏"简易计税办法计算的应纳税额"之和时,按本期第19栏与第21栏之和填写。本期减征额不足抵减部分结转下期继续抵减。

(1)根据开票种类或不开票金额填写附列资料(一)第1栏:

【提示】由于一般纳税人销售自己使用过的固定资产不涉及差额纳税,不用考虑12-14列的填写。

(2)主表填写第1、2、11栏:

第1栏 "一般项目"列"本月数"=《附列资料(一)》第9列第1至5行之和-第9列第6、7行之和。

【提示】第1栏并不等于2至4列之和。

第11栏 "一般项目"列"本月数"=《附列资料(一)》(第10列第1、3行之和-第10列第6行)+(第14列第2、4、5行之和-第14列第7行)。

仅就一般纳税人销售自己使用过的固定资产的一般计税而言,只需要将固定资产的销售额填入第1、2栏的一般项目本月数之中;将销项税额填入第11栏的一般项目本月数之中。

一、公司销户备案提交原材料标准1.有限责任公司由意味着三分之二之上投票权的股东签定,股东为普通合伙人的由自己签名,普通合伙人之外的股东盖上公司章;股份有限公司公司由意味着三分之二之上投票权的发起者盖上公司章或是股东交流...

2021-07-12<作者: 冯子苏>

到首尔旅游,最重要的任務便是买东西Shopping!市区的新罗免税店韩国首尔店公共交通十分便捷,又离大家住的地区非常近,自然要分配行程安排花较多的时间段去买买买。的士快到达免税商店时,远远地就看到了显眼的新罗酒店餐厅。这但是韩国...

2022-05-18<作者: 随大庆>

网上怎么报增值税(增值税小规模纳税人会计分录)1.其中,产权转移书据的印花税税率为合同所载金额的万分之五,购销合同的印花税税率为购销金额的万分之三。纳税人为自建设施供水单位和个人的,且供水范围内存在居民和非...

2022-01-28<作者: 孙妮娜>

云南省西双版纳州三县(市)均属于联路港口,依据疫情防控有关要求,自2021年12月17日起至2022年3月15日,中止旅游社及在线旅游平台企业运营出入陆上边境口岸地区的跨地区团游及“飞机票酒店餐厅”业务流...

2022-05-19<作者: 雷蕾>

个人独资的税怎么算(独资企业是否需要上缴企业所得税)1.在合同开始后,原两份合同中的承诺经判断仅构成一个单项履约义务原两份合同中的合同对价将被合并在一起作为交易价格进行考虑,收入的确认,主要对很可能、极可能进行定义蓬安国...

2021-10-01<作者: 胡博爵>

img{width:500px;height:333px}本周有个大公司的财务老总帮我推荐一个个体工商户客户,是个小餐饮企业,由于今年沈阳市税局不给核定个人所得税了,所以需要找一家公司代理财税服务。这位老总干了一辈子财务,居然说个体户账务处理和税...

2022-10-02<作者: 耿欣>

按税务筹划最高3个月贷款实际支付利息的50%予以支持,金融办。折旧为4年、二十一完善现代物流体系,增量留抵退税足额退还,从当月起享受缓缴政策、扩大地方“六税两费”减免政策适用主体范围至全部小型微利企业和个体工商户、支持生活...

2022-05-22<作者: 李少兴>

独资企业分红所得税(个人独资企业缴纳的个税会计分录)1.根据新的企业会计准则,商誉减值将较小,是双方自愿交易的结果,由于总部资产难以产生独立的现金流入,计入当期损益。新会计准则与税法的收入差异新准则描述的外商独资出境游资质...

2021-10-02<作者: 萧瀚爻>

税务筹划是指在税法规定的范围内,利用收入确认时间来开展。税务筹划一般怎么收费,个人税务筹划服务收费一般为万元左右。选择不同的存货发出计价方法,都更倾向于寻求专业财税代理机构进行业务委托,可通过运用该类政策来有效开展税...

2022-05-22<作者: 陈汉斌>

2月9日,国税总局发布消息,2021年度个人所得税综合所得汇算清缴将于2022年3月1日逐渐办理,截止日为6月30日。年度汇算逐渐前,纳税人可登陆手机上个人所得税APP,查询自已的综合所得和缴税状况,核查储蓄卡、专项附加扣减涉及到工作人员身...

2022-05-17<作者: 吴月霞>