小微企业又减税,串起来理解很好懂

发布日期:2019-10-21浏览次数:

2019年1月9日召开的国务院常务会议,决定对小微企业推出一批普惠性减税政策。

其实这里说的小微企业我们可以把它看做一个泛指的集合概念。

具体在税收方面,小微企业享受不同税种的优惠政策又延伸出不同的具体概念名词。

比如我们经常听到的,“小型微利企业”、“小型、微型企业”、“小规模纳税人的小微企业”。很多人对这几个概念有点懵。

二哥特意把几种情况的标准、目前有效的优惠政策以及条文归纳整理了一下,供各位朋友参考学习。

所以其实针对小微企业优惠政策一直就存在,本次国务院常委会议涉及其相关内容无非就是在标准上的进一步的变化提高,让其更受益。

具体我们来看看其中主要的几点。

1、小型微利企业,也就是在企业所得税上的优惠政策。

会议提到,大幅放宽可享受企业所得税优惠的小型微利企业标准,同时加大所得税优惠力度,对小型微利企业年应纳税所得额不超过100万元、100万元到300万元的部分,分别减按25%、50%计入应纳税所得额,使税负降至5%和10%。调整后优惠政策将覆盖95%以上的纳税企业,其中98%为民营企业。

目前的政策是小型微利企业年应纳税所得额不超过100万元,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

那么目前实际税负其实就是50%×20%=10%,通过再次提高标准,让小型微利企业的企业所得税税负会直接下降。

当然,关于小型微利企业的其他关于资产、从业人数的标准问题是否会调整,需要等具体财税文件出台后才知。

2、会议提到,对主要包括小微企业、个体工商户和其他个人的小规模纳税人,将增值税起征点由月销售额3万元提高到10万元。

关于增值税起征点的说法,按目前的政策,其实就是《增值税暂行条例实施细则》规定的,销售货物的,为月销售额5000-20000元;销售应税劳务的,为月销售额5000-20000元;按次纳税的,为每次(日)销售额300-500元。而且范围仅限于个人「个体工商和其他个人」

我们平时说的小微企业增值税免税,并没有提起征点的概念,而是一些单独的优惠政策,只是它的计算结果和起征点算税是一样的,那就是超过了就全额纳税。

二哥觉得,国务院常务会议的意思就是提高这个小微企业增值税免税政策的销售额标准而已。

当然具体的政策还是需要等财税文件出台。

3、目前2018年第四季度的申报尚未结束。

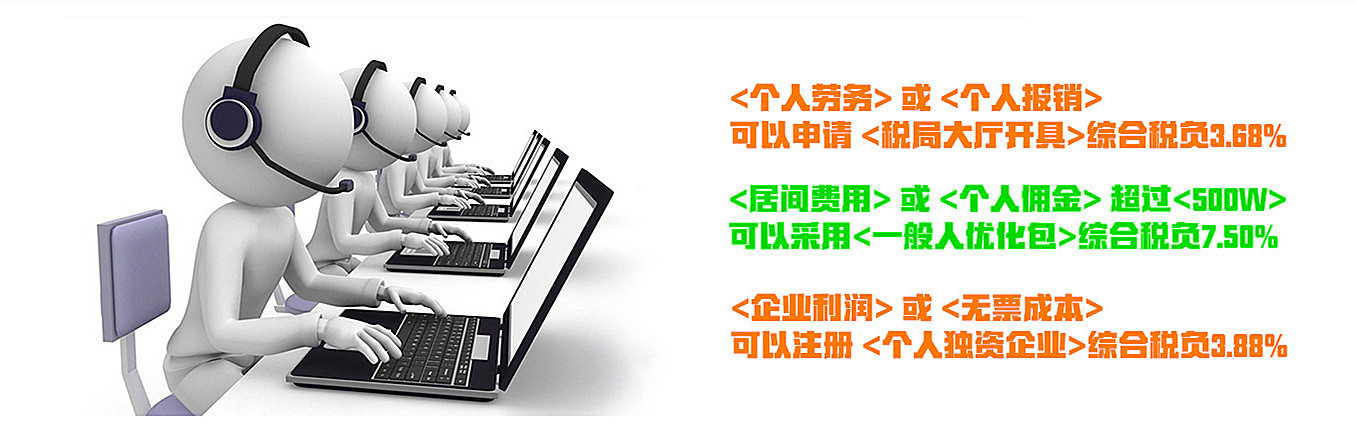

小微企业在申报增值税、企业所得税季度预缴时候仍然还是要使用老政策,那就是文章开头图片中的政策标准。新政策追溯到1月1日,也就是说,2019年第一季度小微企业预计就可以按新政策算税了。

申报表填写基本不会有啥变化。

小微企业增值税申报相关

满足免征收增值税的小微企业不需要单独备案,只需要在纳税申报表填写是填写到相应栏次即可。

比如,二哥税税念公司是小规模纳税人,按季度申报增值税,2018年第4季度,公司实现销售收入8万元,均自开了增值税普通发票。

那么4月份申报增值税时候,直接填写在增值税纳税申报表的第9行、10、17、18行,如下图。然后保存申报即可。

小规模纳税人代开或者自行开具的专用发票需算在免税销售额之内,但是其本身需要单独缴纳增值税。

比如,二哥税税念公司2018年4季度代开了1万元增值税专用发票,自行开具了7万元增值税普通发票,那么算季度销售额时候就是8万元,不到9万元,满足小微企业免征增值税规定。

但是代开的1万元需要缴纳增值税,其余的7万元免税。

小规模申报表中小微企业免税销售额和未达起征点销售额还是有区别的。

11栏有专门的填写范围,第11栏“未达起征点销售额”:填写个体工商户和其他个人未达起征点(含支持小微企业免征增值税政策)的免税销售额,本栏次由个体工商户和其他个人填写。

比如:二哥税税念杂货铺是一个个体户,2018年4季度销售收入8万元,那么在进行增值税申报的时候,就需要填写到第9、11栏,而不是第9和第10栏了。

财会[2016]22号《关于增值税会计处理规定》第二条账务处理、第(十)规定小微企业在取得销售收入时,应当按照税法的规定计算应交增值税,并确认为应交税费,在达到增值税制度规定的免征增值税条件时,将有关应交增值税转入当期损益。

小型微利企业企业所得税预缴

小型微利企业享受企业所得税优惠也不需要单独备案,只需要在申报时候填写企业所得税相关的内容即可。

小型微利企业是企业所得税优惠政策中的一个概念,无论是一般纳税人还是小规模纳税人,满足条件都能享受。

个体工商是不缴纳企业所得税的,个体工商缴纳个人所得税,所以企业所得税的小型微利企业优惠和个体户完全搭不上边。

二哥税税念公司2018年符合小型微利企业的条件,第3季度累计实际利润额为0元,第4季度累计实际利润额为500000元,则4季度申报表填写如下:

假设无其他纳税调整事项。应纳税所得额=500000×0.5.应纳税额=500000×0.5×0.2=50000.减免了75000元。

计提所得税:

借:所得税费用 50000

贷:应交税费—应交企业所得税 50000

结转所得税费用:

借:本年利润 50000

贷:所得税费用 50000

缴税:

借:应交税费—应交企业所得税 50000

贷:银行存款 50000

相关阅读——

国务院常务会议:一批针对小微企业的普惠性减税措施在路上<国务院>

小微企业所得税巨幅减税新政也许将这样计税<段文涛>

- 上一篇:小微降税,各种组织形式税负比较

- 下一篇:小微企业所得税巨幅减税新政也许将这样计税